業務員背景: 從業第5年

案件來源: 客戶太太是小白球教練班同學,認識幾個月,年收300萬。有3個小孩, 最大18歲/高中/國中

客戶背景: 藥商的男業務,大約50幾

太太是家庭主婦,有報名教練課,是業務員的同學

每次上完高爾夫球教練課,休息時候閒聊,客戶主動問我在哪一間?希望我幫他做保單健檢

2/12去客戶家現場做保單權益說明,客戶問我做多久了?驚訝我才做5年,就可以這麼專業!

在解說保單權益過程中,客戶提到之後都想把小孩送出國,希望到時候有教育基金可以用。

同時我看保單,15張保單,客戶只有一張醫療險,其餘皆為太太決定的儲蓄險和小孩的醫療險,每位小孩30多歲的時候會有一筆台幣560萬,客戶說當作是送給孩子的大禮。

客戶說想要做贈與看遺產規劃,他問我,他有三棟房(竹北六家2棟,台南一棟),總價值上億,什麼時候做過戶給小孩,可以避免有稅務問題?

我目前的規劃方向

- 儲蓄險: 富邦現在有活動-年繳一萬美金以上,第一年就回饋3%現金,不過客戶好像沒特別在意3%,他股票每年都5%再漲。

- 贈與:動產的分年贈與,及不動產的過戶

- 醫療保障不足: 客戶覺得醫療保險不一定用的到,而且對他來說醫療用都是小錢,所以他對醫療保障不太想花時間聽太太的醫療保障不足,小孩醫療較完整

請問老師: 我該怎麼樣拿下他的稅務規劃和贈與,並把單做大?

—————————————————————————————————————–

好的!你的問題很好,但是很遺憾的,你可能問錯人了!因為,我不是教稅務規劃、財富傳承的老師。我最正確的用法是,你將在我課堂上所學的知識、技術,打算如何運用在客户上,打成文字稿後,我來幫你修正、優化,幫你更精準的調整行銷流程,這才是我最正確的用法。

而且,在稅務規劃上,要知道的訊息非常多,就你提供的資訊,要我回答如何把保單寫大,那有點像,給韓信一些兵馬,就要他攻城掠地,打敗項羽,這真的太難了。

再加上,我不需要隨時更新稅務方面的專業知識,以我目前的已知,很可能不符合現行的相關法令,給您的回覆也會不夠權威,對您不夠負責。所以,我只能盡力提供一些方向給你參考。

- 首先,有計畫一定比沒有計畫好。

看起來,這客户相當信任你,你基本已經取得一半的勝算了,只要你可以提供相對專業、客觀的建議,並作出利弊分析,再加上是做財富傳承的規劃,我認為你寫到大單的機會是相當高的。

客户在「傳富、守富」目前應該是不錯的,就希望可以將財富可以傳承給孩子,怎麼做可以符合客户的期待,你應該先了解清楚。

例如,小孩送出國有教育基金可用,額度要準備多少?已準備多少?用什麼工具準備?還缺多少?

了解之後,再回來跟有經驗的主管討論,或是找有經驗的會計師配合,一起思考怎麼有效協助客戶做好「傳富」的工作,確保你的規劃是沒有漏洞的,這是財務顧問勢必要做好的工作。

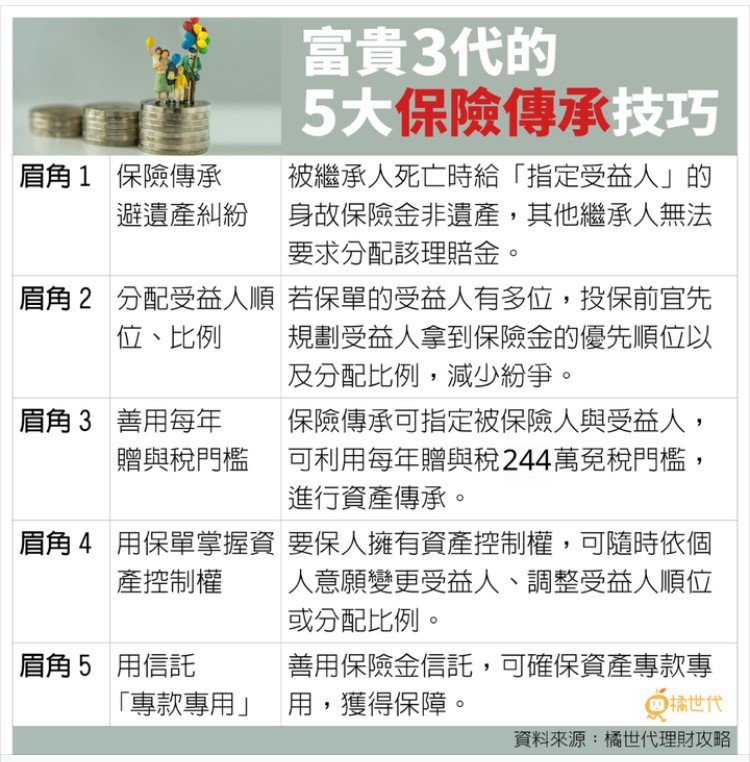

老師這邊提醒你,用保險來規劃,只是資產傳承的其中一個工具,可以達成的目的如下:

但,因為有「實質課稅」原則,所以請記住,絕對不要踩到國稅局明訂的八大樣態,還有要被保險人非同一人的問題。

至於要被保人三種不同的規劃方式,可以達成的節稅效果,之前我也回覆過學員,點選連結,即可看到差異性。

客戶台北有兩間房子,要怎麼聊客戶才會重視遺產: https://reurl.cc/qkm6g3

看起來,客户相當有財富保全的觀念,只要願意長期規劃,基本就不會踩到國稅局的紅線,那保險的確是一個相當好的工具。

這裡在附上,有關保險可以幫助節稅的法源給你參考。

遺贈稅法第十六條,第九款

九、約定於被繼承人死亡時,給付其所指定受益人之人壽保險金額、軍、公教人員、勞工或農民保險之保險金額及互助金。免計入遺產總額

——————————————————————————————————————

保險法 第112條

保險金額約定於被保險人死亡時給付於其所指定之受益人,其金額不得作為被保險人之遺產。

——————————————————————————————————————

所得稅法 第4條 第7項

人身保險、勞工保險及軍公教保險之保險給付,免納所得稅。

你的問題中,有提到孩子到了三十歲的時候,會有560萬。這是滿期金還是保單現金價值,你沒有寫,但若是滿期金,要提醒客户,要被保人不同(要保人爸媽,被保人兒子),受益人是兒子的話,超過244萬,會有贈與稅問題。若是保單現金價值,在當年將要保人改給兒子的話,也依然會有贈與稅的問題。

再次做個提醒,這些條款是否隨著立法院做相關的修正變動,請再自行確認。(我的專業不是稅法)

還有!若是你找不到專業的會計師跟你配合的話,你再跟我說,我再來幫你推薦一下。

2. 做大保單的規劃建議。

想要把單做大,那你勢必就要把客户的“痛點”明確地放大,不夠痛,客户是不會付大錢的。

這裡,我提供幾個建議,給你參考,讓你先讓客户領略你的專業,願意全權交給你規劃之後,你再與專業的會計師合作,或是你信任的同事,一起將客户的規劃做好。

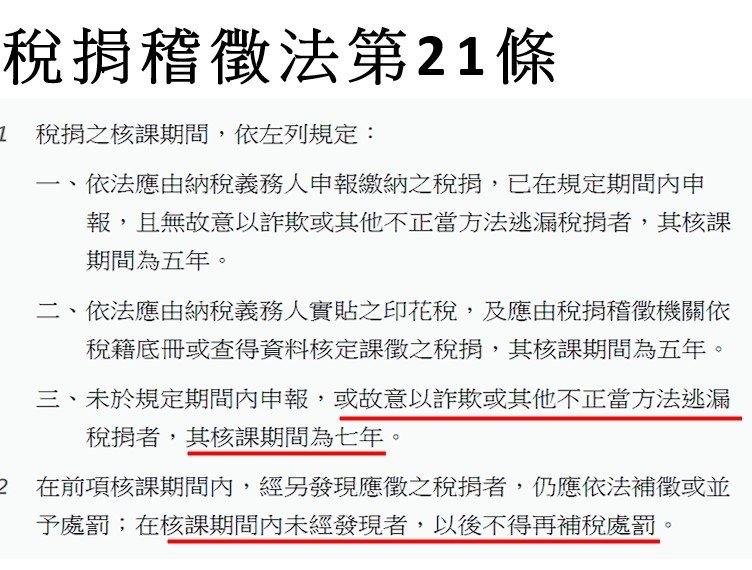

- 首先,請客户不能有僥倖的心理,「闖紅燈」的後遺症很高。

所以,在資產移轉的過程中,或許當年超過贈與總額未申報沒有被查到,那可能是當年國稅局的稅務目標已達成,加上人力有限,它姑且放你一馬,但一但當年稅務目標未達成,它就會從嚴處理,回朔七年內的小案件,補稅再加罰的話,那真的就啞巴吃黃蓮,痛都不敢伸張。

- 沒有提早規劃,那後續的問題非常多。

訊息中有提到,客户想把三間市價破億的房子過給孩子,這該怎麽做呢?若想完全不繳到稅,這恐怕是有難度的,因為房子只能聯名共有,不能分割贈與,雖然贈與當時適用“評定價格”計算,但超過當年度的贈與總額(父母合計488萬),一樣需要申報贈與稅。

土地的話,可以用持分的方式分年贈與給孩子,這較為容易。

那這三間房子破億,評定價格隨便都應該超過贈與稅的總額,所以要不繳稅,很難。

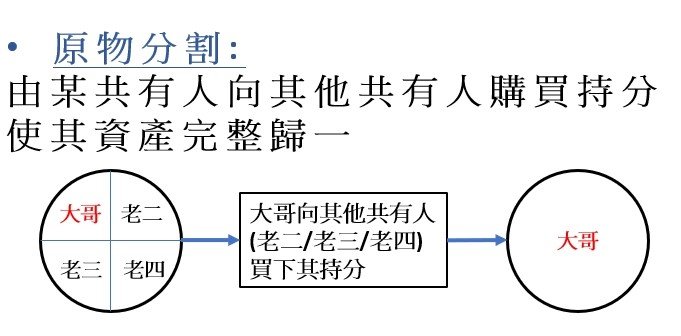

就算願意繳稅,為了公平起見,讓三個孩子聯名取得三棟房子,那以後分隔也會出現問題。因為聯名的話,有人想賣,有人不想賣,或是對於買賣價格的問題不一致,都有可能造成兄弟間失和。(若繼承房產,也是聯名持有,未來一樣會有分割的問題。除非預立遺囑。)

不然就是如下圖所示,有其中一人向另外三名手足購買,來達到資產的歸一,但還得有足夠的現金才可以。

這也還不是最大的問題,最大的問題是,再分年贈與無論是現金,或是不動產的過程中,萬一父母親先行離世,那孩子是否有足夠的現金繳納遺產稅。

沒有的話,那就會這三個問題。

- 有稅務問題(免稅資產變應税資產)

- 財產分配問題(無法對抗民法的應繼分、特留分)

- 限期繳納問題(六個月內若無法完稅,會實物抵繳。)

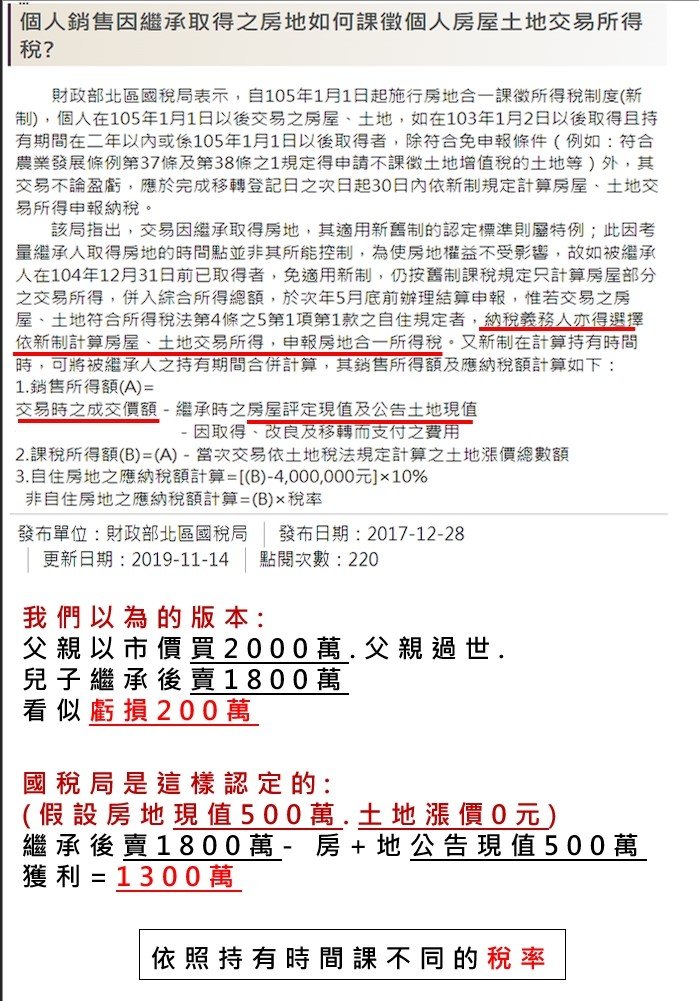

另外一個問題是,房產無論是生前贈與或繼承,孩子出售都有可能要面臨鉅額的房地合一稅。

什麼意思呢?只要是105年(“房地合一稅”上路)之後,孩子獲得房產,若要處理變賣房產的話,那基本都適用房地合一稅的。而繳納的金額,很可能讓孩子吃不消。

以下是房地合一稅適用的稅率,最高來到45%,最低也要15%。

而且,國稅局對於出售當時的認定方式,可能也非你所想像。以下圖表為例。

假設國稅局認定你是獲利一千三百萬,十年內出售,那適用稅率是20%,也要繳260萬。

你看,明明爸媽買房子花兩千萬,結果七折八扣下來,實際拿回的資產幾乎打對折,變成1040萬,也相當的不划算。

以上,只要你有辦法跟客户說明清楚,客户就會明白,資產傳承這件事,不事先規劃處理,問題是很多又很大的。當客户理解其複雜性跟嚴重後果之後,你這時候再提出合理的解決方案,那客户的接受度肯定是非常大的。

而你的保單工具,就是一個集“降低資產”、“預留稅源”,還有“創造跟父母做買賣房產資金”,於一身,又相對簡單規劃的工具。

怎麼做?你可以跟客户建議,用小孩當要保人,再用父母當被保險人,受益人是孩子的規劃,那就可以實現上述的三個目的。缺點就是父母會失去保單的控制權。

一、降低資產:父母每年將免稅的贈予額488萬申報之後贈與給孩子,當規劃保單工具的保費。這將有效的快速降低父母的資產總額,可以防止萬一忽然父母離世,過多的課稅總額會導致鉅額的遺產稅。

二、預留稅源:因為孩子當要保人,父母是被保險人,受益人是孩子,那父母離世的時候,孩子就能因為保險金指定受益人的因素,獲得一筆保險金,可以在期限內繳納遺產稅。

三、創造跟父母做買賣房產資金:透過保單規劃的方式,除了達到上述的兩個效果之外,還可以用保單規劃的方式,創造孩子在保單滿期之後,擁有足夠的現金,跟父母用買賣的方式,買下房產,避免未來因為繼承所導致持分再分割的後續問題。

若是,客户思考不出,有什麼其他的工具,可以同時達到以上三種目的的話,那不就顯得你的保險工具相對重要嗎?屆時,你推薦什麼商品就不是客户在意的點,而是客户願意用保單來達到上述三個目的的話,你再來找商品符合客戶需求即可。你說,每年有488萬的保費規劃,你會不會寫到大單呢?

以上建議,提供你參考。

在此,特別感謝主要解題的提供者 學長王承鈞,還有次要資訊提供者 學長劉岳嘉、學姊李文琪。