跨國的財富傳承該如何規劃?

我有一個客戶:他是從日本回來台灣,然後在日本有房地產,也有基金,也有債券。

目前70歲,兒子43歲,現階段要做一個財富上的傳承。

如果房地產的部分沒有這麼快地去把它變現贈與,我應該要怎麼為他進行傳承規劃?

還有一個部分就是客戶想要化繁為簡,就是基金跟債券想要也做一些處理,資產轉移回到台灣以後就簡單地做一些配息做被動收入,這樣子是可以的嗎?有什麼建議的具體做法?

———————————————————

好喔!針對你提到的客戶情況,這是一個典型且具有挑戰性的跨國財富管理與傳承規劃。

我會從保險行銷和日本、台灣法令的視角,幫你統整規劃建議,以下是我的分析和建議方向:

第一部分:房地產變現與資產移轉的建議

1.房地產變現的選擇與挑戰

在日本,房地產變現相對較慢,特別是需要考慮到地區需求和當地的稅務規範(如:不動產登記稅、所得稅……等)。

如果短期內不適合出售,可以考慮以下策略:

- 出租產生現金流:幫客戶尋找優質租客,將房地產轉化為穩定的租金收入,作為補充退休生活的來源。

- 活用日本房地產融資規劃:考慮透過抵押貸款方式,將房地產部分價值釋放為現金,然後轉移至台灣進行其他資產配置。

2.資產移轉回台灣的法規考量

若客戶希望將部分資產移回台灣,需要考量以下法規:

- 匯款規定:日本對跨國匯款設有規範,需申報資金來源,並符合兩國反洗錢規範。

- 稅務規劃:房地產出售收益需繳納日本的資本利得稅,而資金匯回台灣後,可透過「台日租稅協定」避免重複課稅。

- 分批匯款策略:建議採取分批匯回方式,減少一次性大額匯款的審查風險,同時降低匯率波動帶來的影響。

第二部分:基金與債券的簡化與被動收入規劃

1.資產化繁為簡的做法

針對客戶希望簡化基金與債券管理,並集中到固定配息產品的需求,可以考慮以下方式:

- 清算回報較低或波動性大的資產:將收益不穩定的基金與債券清算,重新配置到穩定型商品。

- 專業資產配置:協助客戶選擇台灣適合的配息型產品,如高股息ETF、穩定收益型債券,或結合保險的年金型商品。

2.保險與年金規劃

- 年金保險商品:台灣的年金保險可以提供穩定的現金流,滿足退休生活的需求,並作為傳承工具讓資產留給下一代。

- 長期照護保險搭配:針對客戶年齡較大的情況,可規劃長照保險商品,以應對未來醫療照護的潛在風險。

第三部分:資產留在日本與移轉回台灣的差異分析

1.資產留在日本的優勢與劣勢

優勢:

- 適合用於當地投資或維持穩定的日圓收入。

- 減少跨國稅務與匯款的手續與成本。

劣勢:

- 日本遺產稅負擔相對較重,資產傳承成本高。

- 日圓匯率波動可能影響資金購買力。

2.資產移轉回台灣的優勢與劣勢

優勢:

- 台灣遺產稅相對較低,且有免稅額度,適合進行資產傳承。

- 更方便資金整合與管理,能直接配置到固定配息型商品。

劣勢:

- 需要支付跨國匯款手續費,且資產清算過程中可能承擔稅務負擔。

- 對熟悉日本金融環境的客戶來說,可能需要適應台灣的商品與規範。

具體建議方向

- 優先滿足現金流需求:

建議先處理流動性高的基金與債券資產,將資金配置到台灣的年金型保險或高股息ETF等穩定配息商品,快速滿足客戶的被動收入需求。

- 同步房地產規劃與稅務策略:

房地產短期內可作為租金收入來源,長期則可考慮逐步變現,並透過專業規劃減輕資產轉移的稅務負擔。

- 整合傳承規劃:

透過保險商品作為資產整合與傳承的核心工具,兼顧增值與風險保障。

希望以上建議能幫助你解決客戶的需求,協助客戶在台日之間做好財富管理與傳承規劃。

如果還有其他細節需要討論,我們再討論。

補充說明兩點建議分析如下:

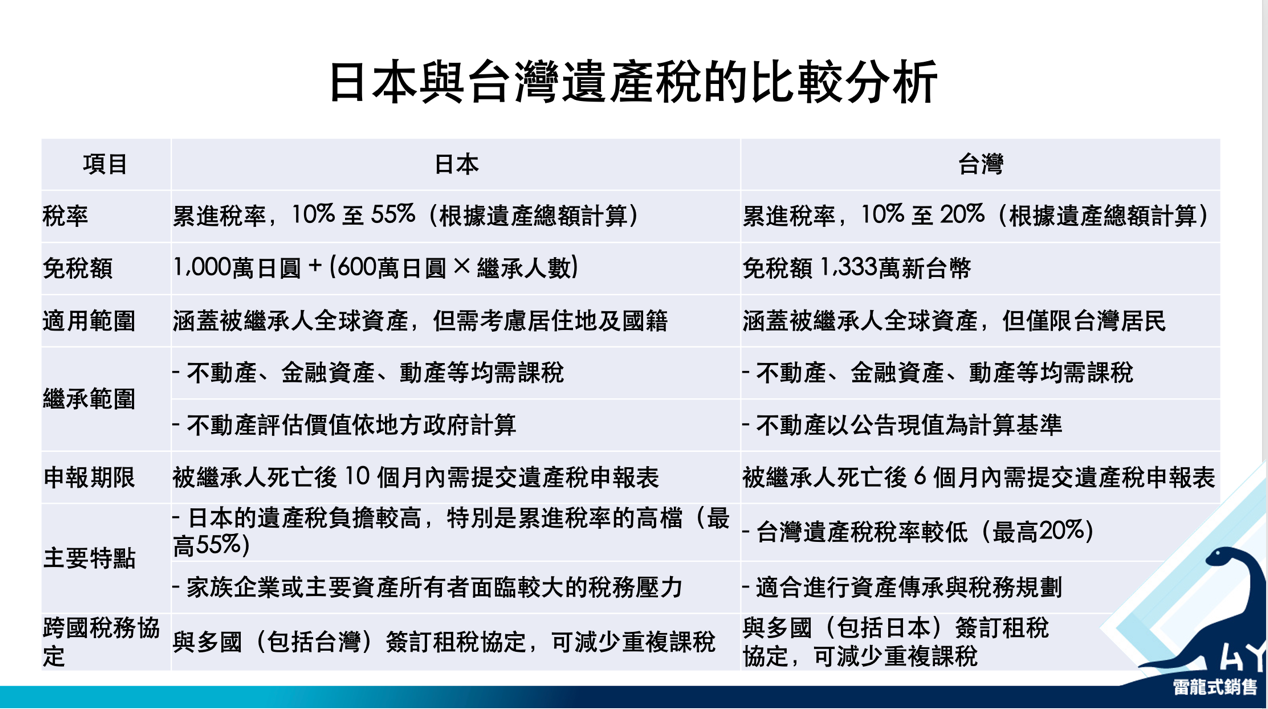

日本與台灣遺產稅的比較分析

重點說明

- 日本的遺產稅

- 日本採用較高的累進稅率,特別是遺產金額超過一定門檻後,最高稅率可達 55%。

- 日本對遺產的免稅額較低,但會根據繼承人數提供額外免稅額度(600萬日圓/人)。

- 因稅率高,日本的富裕家庭通常會提前進行遺產分配或設立信託,降低稅務負擔。

- 台灣的遺產稅

- 台灣的累進稅率較低,最高僅20%,且免稅額(1,333萬新台幣)相對日本更高,遺產稅負擔輕。

- 台灣居民適合將資產轉移到台灣進行規劃,享受較低的遺產稅負擔。

- 台灣在資產傳承規劃中,常透過保險或信託方式,進一步合法減輕稅務負擔。

資產傳承建議

- 如果客戶在日本有大額資產,建議提前規劃分散遺產,例如設立信託或將資產分配給多位繼承人,降低遺產稅負擔。

- 如果客戶在台灣進行遺產傳承,保險產品可作為稅務規劃工具,利用保單收益免稅的特性,減輕繼承人負擔。

針對台灣與日本的房地產市場特性進行比較,說明差異:

1.房地產市場交易活躍

台灣:

– 台灣的房地產市場長期以來交易活躍,特別是在都會區,如台北、高雄等地,買賣需求穩定。

– 地理面積較小,人口密度高,房地產需求相對穩定,特別是自住需求。

– 受限於文化和觀念,多數人認為「有房才有保障」,因此即使在經濟波動中,房地產市場仍保持一定的活躍性。

日本:

– 日本房地產市場相較台灣來說,交易速度偏慢,特別是在非都會區。許多地區的房屋甚至可能處於供過於求的狀態,導致出售時間拉長。

– 日本的老齡化與人口減少問題加劇了某些地區房地產的滯銷,特別是遠離大城市的房產。

– 房地產交易還受到季節性影響,許多家庭和企業偏向在新學年或新財年開始前進行搬遷,這會影響交易時機。

2.房地產交易程序

台灣:

– 房地產交易流程相對簡化,從議價、簽約到過戶的時間一般較短,部分地區可能只需數週即可完成。

– 不動產交易時,透過中介或房屋網站即可快速曝光並吸引潛在買家。

– 日本:

– 日本的不動產交易程序較繁瑣,包括與房地產仲介公司簽訂合約、詳細檢查房屋條件,甚至可能需要特定法律審查程序。

– 此外,日本的買家對於房屋的細節(如房齡、地理位置等)較為挑剔,買賣雙方經常需要較長時間協商,延長了交易週期。

3.房地產稅務與持有成本

– 台灣:

– 持有房地產的稅務成本(如房屋稅、地價稅)相對較低,這使得屋主在出售房產時壓力較小,通常能以較快的節奏進行議價和出售。

– 賣方在交易過程中主要考慮的是交易所得稅(俗稱「奢侈稅」),但對房地產價格影響有限。

– 日本:

– 日本的房地產稅務成本較高,包括固定資產稅、不動產取得稅等,可能影響屋主的出售意願。

– 在出售過程中,屋主需負擔資本利得稅(Capital Gains Tax),尤其是短期持有房產,稅率可能更高,進一步減少變現意願。

4.房地產租售市場特性

– 台灣:

– 台灣的租售市場相對活躍,房地產出租的收益率雖然不高,但穩定的自住需求為出售市場提供了穩定的買家基礎。

– 購房者多數以自住為主,因此房屋的需求和成交量具有一定的剛性。

– 日本:

– 日本的租售市場呈現明顯的「地區分化」,東京、大阪等大城市的房地產流動性較高,而地方城市或郊區的房屋可能難以找到買家。

– 購房者偏向租賃,特別是年輕一代,他們對購房的興趣較低,增加了出售的難度。

總結:台灣與日本房地產變現的關鍵差異

- 市場活躍度:台灣的房地產需求相對穩定,市場交易週期短;而日本在非都市地區,房地產交易可能需時更久。

- 交易程序與文化:台灣買賣程序簡化,買家對交易速度需求高;日本的買家對細節要求高,增加了交易的時間成本。

- 稅務負擔:日本在持有與出售房地產上的稅務負擔較重,可能影響變現意願,而台灣的交易成本較低。

學員回饋: